首页>国企·民企>财·知道财·知道

上海自贸区金改3.0:放开银行境外融资 取消前置审批

在专业人士看来,《实施细则》最大的亮点在于扩大了境外融资的规模和渠道,企业和各类金融机构可以自主从境外融入资金。从境外获取融资的利率将由借贷双方自主确定,这无疑能从境外获得资金补充将大大降低银行的资金成本。

临近春节,上海自贸区金融改革迈入“金改3.0”时代。

昨日(2月12日),央行上海总部发布《中国(上海)自由贸易试验区分账核算业务境外融资与跨境资金流动宏观审慎管理实施细则》(以下简称《实施细则》),拟全面放开本、外币境外融资,取消境外融资的前置审批,转而用风险转换因子等新的管理方式优化境外融资结构。

在专业人士看来,《实施细则》最大的亮点在于扩大了境外融资的规模和渠道,企业和各类金融机构可以自主从境外融入资金。

浦发银行上海自贸区分行副行长王建新对 《每日经济新闻》记者表示,银行从境外获取融资后,对企业而言,不管是做贸易还是境外并购都将非常有利。

“金改3.0版落实之后,效率就会非常快,在各方面文件准备好的情况下,我们整个业务操作应该半小时就能够完成;最重要的还是成本会低很多,根据人民币的基准来说,融资成本如果不算其他风险资产可以降低50%左右(一年期)。”王建新说。

融资利率借贷双方自主确定

如果说2013年9月上海市会同“一行三会”出台了支持自贸区建设的“51条”意见,确立了金融支持自贸区建设的总体政策框架,是自贸区金改的1.0版;2014年5月,自由贸易账户系统正式投入使用,实现与境外金融市场的融通,是自贸区金改2.0版;那么此次《实施细则》发布则是自贸区金改3.0版的起步。

自贸区金改3.0版中的创新主要体现在哪些方面?在专业人士看来,《实施细则》最大的创新和突破是扩大了境外融资的规模和渠道,企业和各类金融机构可以自主从境外融入资金。

具体来说,今后在上海自贸区内,企业的融资规模从原来资本的1倍扩大到2倍,银行原来不能从境外融入人民币资金,在新的政策框架下,可以从境外融入本、外币资金。非银行金融机构如证券公司等,也能从境外融入资金。

中国银行贸易金融部总经理程军对《每日经济新闻》记者表示,“从银行角度看,政策允许从境外融资,可以使用全球资金支持企业发展。从成本来说,一定是有所降低。具体降低多少则要根据币种、期限、时间窗口的不同而定。”

不过,对于银行业金融机构从境外融资也有杠杆限定。《实施细则》指出,对于银行上海市级自由贸易账户分账核算单元(如上海银行、中国银行上海市分行),设定为其境内法人机构一级资本的5%。对于建立自由贸易账户分账核算单元的区内新设法人银行机构(如华瑞银行),设定为其一级资本的5倍。

同时,从境外获取融资的利率将由借贷双方自主确定,这无疑能从境外获得资金补充将大大降低银行的资金成本。

央行上海总部副主任兼上海分行行长、国家外汇管理局上海市分局局长张新向各家银行呼吁,希望银行与低成本资金牵手之后,把好处全部传递到实体经济,尽量少收取一些手续费等,让政策得到实体经济的欢迎。

个人资本账户可兑换将放开

《实施细则》还有一个亮点,将改事前审批为事中事后监管。取消了境外融资的前置审批,借债主体可按照自身资本规模的大小、在核定的规模内,综合考虑期限、币种、融资类别等因素,自主决策以何种方式开展境外融资,融资多长期限,融什么币种的资金等。央行将根据系统采集到的区内主体境外融资实际情况,进行事中事后的监测管理,从宏观上把控境外融资的整体风险。

据王建新介绍,“以前,境内企业在符合外管规定、得到批准的情况下,境内企业可以向境外借钱,但有投注差这类要求。”随着央行把本外币一体化作为管理融资模式以后,在原来外汇管理的模式上有了进一步的创新和拓展。

此外,在风险防控方面,《实施细则》创造性地使用风险转换因子(包括期限风险转换因子、币种风险转换因子、类别风险转换因子)来引导经济主体的境外融资结构。这种新的管理方式,鼓励企业和金融机构使用人民币、中长期、用于支持实体经济的资金,不鼓励短期融资。

程军告诉 《每日经济新闻》记者,在风险控制方面,《实施细则》一方面考虑了对企业的支持,另一方面也设有防火墙。

自贸区金改3.0时代,仍有很多关键的领域需要突破。张新表示,核心是要围绕上海国际金融中心建设的各个要素,使资本项目可兑换得到全面有序实施。“其实,现在自贸区内企业的资本账户可兑换已经基本到位了,接下来就要逐步完成个人的资本账户可兑换的放开。”

编辑:罗韦

关键词:境外 融资 资金 上海自贸区

大熊猫宝宝在熊猫“幼儿园”里悠闲自得

大熊猫宝宝在熊猫“幼儿园”里悠闲自得 成都连续三天遥望高清版雪山

成都连续三天遥望高清版雪山 巴格达存放大选投票箱的仓库发生大火

巴格达存放大选投票箱的仓库发生大火 北京八达岭长城进入旅游旺季

北京八达岭长城进入旅游旺季 河北:“三夏”忙收麦

河北:“三夏”忙收麦 京张高铁张家口南站建设稳步推进

京张高铁张家口南站建设稳步推进 第五次包揽世界杯金牌 跳水“梦之队”“无敌不寂寞”

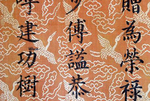

第五次包揽世界杯金牌 跳水“梦之队”“无敌不寂寞” 河北南宫发现明成化年间七彩圣旨

河北南宫发现明成化年间七彩圣旨

法蒂玛·马合木提

法蒂玛·马合木提 王召明

王召明 王霞

王霞 辜胜阻

辜胜阻 聂震宁

聂震宁 钱学明

钱学明 孟青录

孟青录 郭晋云

郭晋云 许进

许进 李健

李健 覺醒法師

覺醒法師 吕凤鼎

吕凤鼎 贺铿

贺铿 金曼

金曼 黄维义

黄维义 关牧村

关牧村 陈华

陈华 陈景秋

陈景秋 秦百兰

秦百兰 张自立

张自立 郭松海

郭松海 李兰

李兰 房兴耀

房兴耀 池慧

池慧 柳斌杰

柳斌杰 曹义孙

曹义孙 毛新宇

毛新宇 詹国枢

詹国枢 朱永新

朱永新 张晓梅

张晓梅 焦加良

焦加良 张连起

张连起 龙墨

龙墨 王名

王名 何水法

何水法 李延生

李延生 巩汉林

巩汉林 李胜素

李胜素 施杰

施杰 王亚非

王亚非 艾克拜尔·米吉提

艾克拜尔·米吉提 姚爱兴

姚爱兴 贾宝兰

贾宝兰 谢卫

谢卫 汤素兰

汤素兰 黄信阳

黄信阳 张其成

张其成 潘鲁生

潘鲁生 冯丹藜

冯丹藜 艾克拜尔·米吉提

艾克拜尔·米吉提 袁熙坤

袁熙坤 毛新宇

毛新宇 学诚法师

学诚法师 宗立成

宗立成 梁凤仪

梁凤仪 施 杰

施 杰 张晓梅

张晓梅